Z serii “ABC Rynków Kapitałowych” – jak inwestować racjonalnie i bez stresu

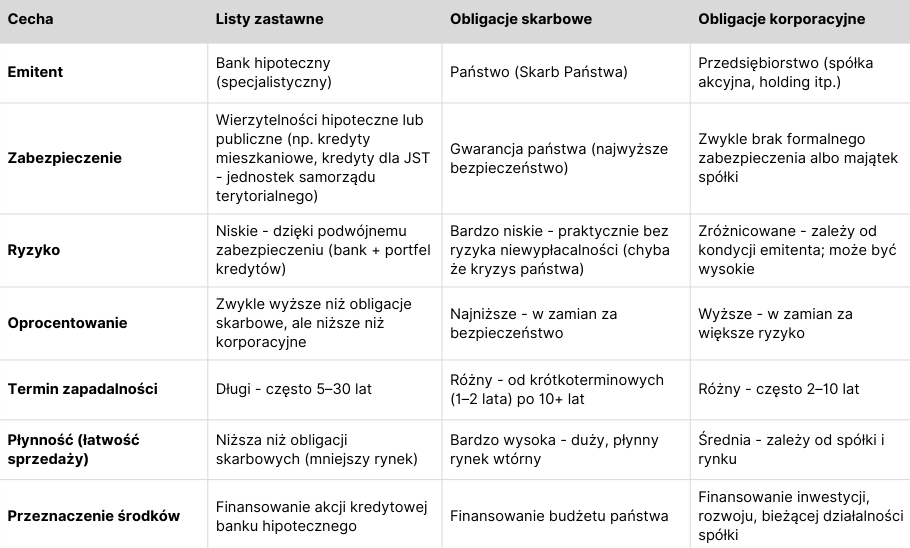

Oto przejrzysta tabela porównująca listy zastawne, obligacje skarbowe i obligacje korporacyjne:

Krótko:

- Najbezpieczniejsze – obligacje skarbowe.

- Stabilne i dobrze zabezpieczone – listy zastawne.

- Najbardziej ryzykowne, ale z potencjalnie wyższym zyskiem – obligacje korporacyjne.

Case Study: Portfel obligacyjny „Bezpieczny z plusem”

Struktura:

- 50% obligacje skarbowe – fundament bezpieczeństwa. Np. 4-letnie indeksowane inflacją (COI) lub 10-letnie EDO. Chronią kapitał, zapewniają przewidywalny dochód, płynne na rynku wtórnym.

- 30% listy zastawne – stabilizacja + trochę wyższy kupon.Np. hipoteczne listy zastawne banków hipotecznych (PKO BH, mBank Hipoteczny). Długoterminowe, zabezpieczone kredytami hipotecznymi, w UE traktowane niemal jak obligacje skarbowe.

- 20% obligacje korporacyjne – „przyprawa” dla wyższego zwrotu. Np. obligacje dużych spółek notowanych na Catalyst (energetyka, deweloperzy, logistyka). Wyższy kupon, ale też większe ryzyko – tu ważna selekcja i dywersyfikacja.

Efekt portfela:

- Bezpieczeństwo dzięki 80% ulokowanemu w papierach państwa i banków hipotecznych.

- Oprocentowanie wyższe niż w czysto skarbowych obligacjach.

- Dywersyfikacja ryzyka – rynek państwowy, bankowy i prywatny.

- Elastyczność – skarbowe łatwo sprzedać, listy i korporacyjne trzymać do wykupu dla wyższego kuponu.

W skrócie:

To strategia dla inwestora, który chce spać spokojnie, ale jednocześnie nie chce, by jego portfel był „nudny jak lokata”.

Więcej na temat zarządzania finansami – zwięźle i na temat, znajdziesz na naszym kanale YouTube!